贵州茅台:明年股价空间取决于未来酒价涨幅

点评事件:

公司发布2019年三季报,报告期内实现营业总收入635.09亿元,同增15.53%,其中营业收入609.35亿元,同增16.64%;归母净利304.55亿元,同增23.13%;扣非净利305.34亿元,同增22.48%。前三季度茅台酒收入538.32亿元,同增16.36%;系列酒收入70.38亿元,同增18.61%;报告期内销售毛利率91.49%,同比提升0.37pct;销售净利率53.19%,同比提升2.33pct。报告期末预收款112.55亿元,相比二季度末减少约10亿元。单三季度实现营业总收入223.36亿元,同增13.28%,其中营业收入214.47亿元,同增13.81%;归母净利105.04亿元,同增17.11%。单三季度茅台酒收入190.38亿元,同增12.77%;系列酒收入23.83亿元,同增22.80%;销售毛利率90.79%,环比下滑0.78pct;销售净利率52.30%,环比提升0.29pct。

点评正文:

一、三季度茅台酒销量低于预期,考虑季度平滑四季度有望较快增长

结合三季报表观数据以及此前我们在中报分析中就提出的“中报提前确认约730吨茅台酒”的假设来看,我们判断单三季度茅台酒的真实销量略低于市场的乐观预期。在中秋前发货节奏较好的情况下,市场大胆预测单三季度茅台酒的销量有望恢复到2017年单三季度的水平。根据测算,单三季度茅台酒的真实发货量略低于这种乐观预期约5%,导致真实销量的同比增幅落在[4.55%,6.85%]这个区间,刨除中报提前确认的730吨,表观销量的同比增幅落在[-3.75%,-1.50%]这个区间,均低于市场的乐观预期。得益于前值低基数、吨价提升等因素的影响,单三季度收入、业绩增速尚可,但前期预期太乐观。考虑季度平滑,单四季度在前值高基数的情况下,仍有望维持较快的增长。假设今年全年茅台酒的销量同比持平,则单四季度茅台酒销量有望超9000吨。

二、吨价符合预期,直销比例明显提升,看好后续盈利能力持续提升

根据测算,单三季度茅台酒平均吨价落在[219.6,224.8]万元区间,基本符合我们前瞻的222万元的预判。伴随产品的销售结构正常化、季度报表的平滑调节影响减弱等,平均吨酒价开始落入合理的区间。我们维持全年茅台酒平均吨酒价[230,232]万元的判断。此外单三季度直销比例7%,相比中报时4%大幅提升,未来随着直销比例的不断提升,吨酒价和盈利能力将持续提升。

三、预收款收缩常态化,费用及研发合理,全年业绩确定性强

经销商数量和茅台酒配额调整后,预收款相应收缩,并逐渐常态化。同时,因为经销商政策和打款节点等方面的影响,预收款季度间发生一些波动属于正常。目前来看渠道和终端都算健康,后续伴随着集团的配额出货更加正常,季度波动减弱,增长有望更加平稳。应收票据环比继续增加1.49亿元,主要是系列酒承兑汇票办理销售业务增加。

费用层面,单三季度销售费用率2.81%,同比下降0.47pct,是净利率环比改善的重要原因。管理费用率(含研发)6.43%,同比提高0.15pct。研发费用增长328.56%至6515万元,主要是计入因“管理费用”科目的研发支出增加,从长远发展和金额数量看属于合理,费用整体健康。

展望全年,得益于产品结构升级和渠道调整,吨价提升。假设茅台酒全年销量同比持平,系列酒增长稳定,则收入增长15%的确定性很高;利润增长层面,市场一致预期落在[23%,25%]区间,如果直销比例或者产品结构超预期,带动净利率超预期,则净利润增长乐观可看27%。

四、考虑直销比例提升和明年提价的可能性,估值切换后仍有空间

考虑当前渠道的巨额价差和利润,我们判断明年茅台酒提高出厂价的可能性较大。同时,随着直销比例的提升,平均吨酒价格也会相应地提升。无论是直接提高出厂价还是通过扩大直销提高综合销售价格,盈利能力和净利率都有进一步改善的空间。如果考虑提价和估值切换,股价仍有空间,明年贵州茅台的股价空间取决于未来酒价的涨幅。

盈利预测和评级:

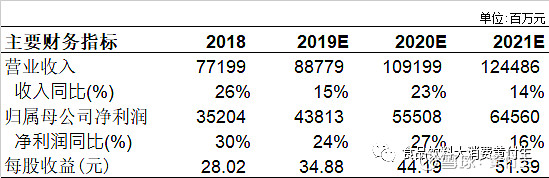

全年“量平价升,净利率提升”的逻辑逐步兑现,基本面没有问题。无论是直接提高出厂价还是通过提升直销比例的方式,我们在乐观的预期下,假设明年综合销售价格提高20%,在此背景下做盈利预测,测算公司2019-2021年收入增速分别为15%、23%、14%,净利润增速分别为24%、27%、16%,对应的EPS分别为34.88、44.19、51.39元。

前期我们给出目标价1240元,当前股价已经接近。综合考虑龙头溢价以及明年的潜在业绩增长空间和增速,我们按照提价假设下2020年EPS给30倍PE,提高目标价到1325元,对应2019年的动态PE为38倍,维持“买入”评级。

风险提示:如果提价或者综合销售价格不及预期,则2020年的盈利预测和EPS可能不达预期。

团队介绍

黄付生:经济学博士,太平洋证券研究院院长,首席食品饮料行业分析师。十余年行业研究经验,曾任职中信建投证券,多次荣获新财富、水晶球、金牛等最佳分析师荣誉。

蔡雪昱:工学硕士,太平洋证券食品饮料分析师,3年快消行业工作经验,6年行业研究经验,曾任职中信建投证券,新财富、水晶球、金牛等最佳分析师上榜团队成员。

郑汉镇:滑铁卢大学数学硕士,太平洋证券食品饮料分析师,3年行业研究经验。

孟斯硕:工商管理硕士,太平洋证券食品饮料分析师,6年行业研究经验。

李鑫鑫:北京大学经济学硕士,太平洋证券食品饮料分析师,2年行业研究经验。

王学谦:经济学硕士,太平洋证券食品饮料行业分析师,从业10年。

分析师承诺及免责声明

本公众订阅号(微信号:食品饮料大消费黄付生)为太平洋证券研究院消费组依法设立、独立运营的唯一官方订阅号。本订阅号不是太平洋证券研究院消费组研究报告的发布平台,所载内容均来自太平洋证券研究院已正式发布的消费类研究报告或对报告进行的跟踪与解读,如需了解详细的报告内容或研究信息,请具体参见太平洋证券研究院的完整报告。在任何情况下,本订阅号所载内容不构成任何的投资建议,太平洋证券研究院及相关研究团队也不对任何因使用本订阅号所载任何内容所引致或可能引致的损失承担任何责任。本订阅号对所载研究报告保留一切法律权利。订阅者对本订阅号所载所有内容(包括文字、音频、视频等)进行复制、转载的,需注明出处,且不得对本订阅号所载内容进行任何有悖原意的引用、删节和修改。

公众号

hfsfood