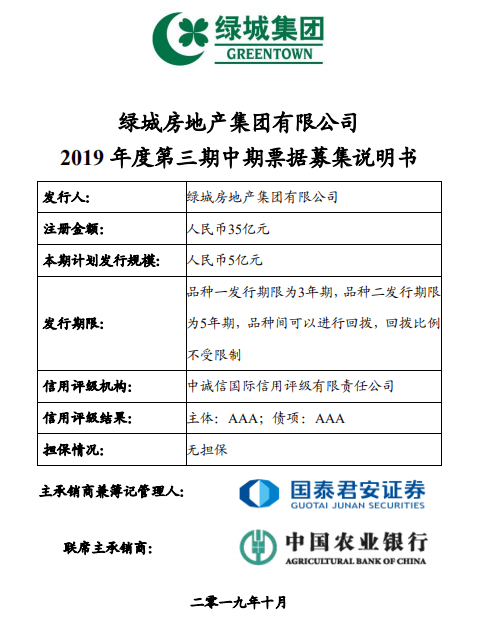

绿城:拟发行5亿元中期票据

乐居财经 李礼 10月11日,上清所批露,绿城房地产集团有限公司拟发行 2019 年度第三期中期票据。

计划发行规模人民币 5 亿元,主承销商兼簿记管理人为国泰君安证券股份有限公司,联席主承销商为中国农业银行银行股份有限公司,本期中期票据采用实名制记账式,投资人认购的本期中期票据在上海清算所开立的持有人账户中托管记载,利率确定方式为固定利率,根据簿记建档结果确定发行价格为面值发行,发行利率通过集中簿记建档、集中配售方式最终确定,集中簿记建档日为2019 年 10 月 14 日至 2019 年 10 月 15 日。

截至本募集说明书签署日,发行人待偿还债券余额合计346.84亿元,其中一般中期票据余额89.00亿元,永续中期票据余额80.00亿元,公开发行公司债余额95.92亿元,非公开发行公司债余额50.00亿元,购房尾款资产证券化余额16.00亿元,酒店ABS15.92亿元

据募集说明书显示,近三年及一期,发行人资产负债率分别为 82.13%、84.83%、83.94%和 82.03%,发行人资产负债率较高,未来将面临着一定的偿债压力。随着业务的发展可能更多的经营活动现金流被用于偿本付息,可能减少用于运营支出等用途的现金流;同时,资产负债率的提高可能影响公司的再融资能力,增加再融资成本,使公司面临一定的偿债压力。

近三年,公司经营活动产生的现金净流量分别为 183,522.08 万元、-1,383,919.87万元和-2,129,466.95 万元,波动较大。2017-2018 年度发行人经营性净现金流降幅较大,主要系支付土地款、预缴税金及支付投标保证金增多导致经营性现金流出较多。考虑到房地产项目开发周期较长,购置土地和前期工程占用资金量大,受拿地节奏、项目开发进度及库存去化速度等因素的影响,未来公司可能阶段性面临经营活动现金流波动的风险,可能对公司偿债能力产生不利影响。

重要提示:本文仅代表作者个人观点,并不代表乐居财经立场。 本文著作权,归乐居财经所有。未经允许,任何单位或个人不得在任何公开传播平台上使用本文内容;经允许进行转载或引用时,请注明来源。联系请发邮件至ljcj@leju.com,或点击【联系客服】