平安集团投资组合透视:地产投资“纯财务” 不追求当大股东

除股权外,平安集团对股票投资进行了大幅调整。

【编者按:2018投资观察:平安“更替”】

作为中国第一家股份制保险企业,中国平安早已成长为一家巨舰式的金控集团。其一举一动备受外界关注,尤其是A股H股两市投资者视线。

21世纪经济报道记者观察到平安集团一系列新的变化。在平安集团的投资版图中,除房地产类股权投资,还包括正在筹备IPO上市的京沪高铁,以及山西太长高速公路、长江电力、中国中药控股、众安在线等。

2018年,从两市的公开信息可知,平安经历了人事、机构、投资策略等方面的调整,其2.79万亿元的险资投资法则和未来投资方向,更值得市场解读。

平安集团内含价值突破1万亿之后,还发布50亿-100亿股份回购,增加分红等措施。

业绩背后,我们观察到平安集团一系列新变化。

包括对碧桂园和华夏幸福等房地产公司持续的长期股权投资。

平安的战略定位已经转向金融+科技,金融+生态。与此同时,中国的金融科技公司也站在IPO上市的前夜,几家独角兽公司中有两家已经上市,其他几家已经先后完成融资。

传统经济模式调整,新时代移动互联网红利结出硕果,这就是今天的解读。(李伊琳)

作为国内最大的机构投资人之一,中国平安(601318.SH、02318.HK)去年以来因投资房企被视为“最大地产投资人”。

“这一说法是不正确的,”3月13日,中国平安总经理任汇川在业绩发布会上对此直接予以否认,“平安都是一个纯粹的财务投资者。我们不做野蛮人,不去干预到企业正常经营。”

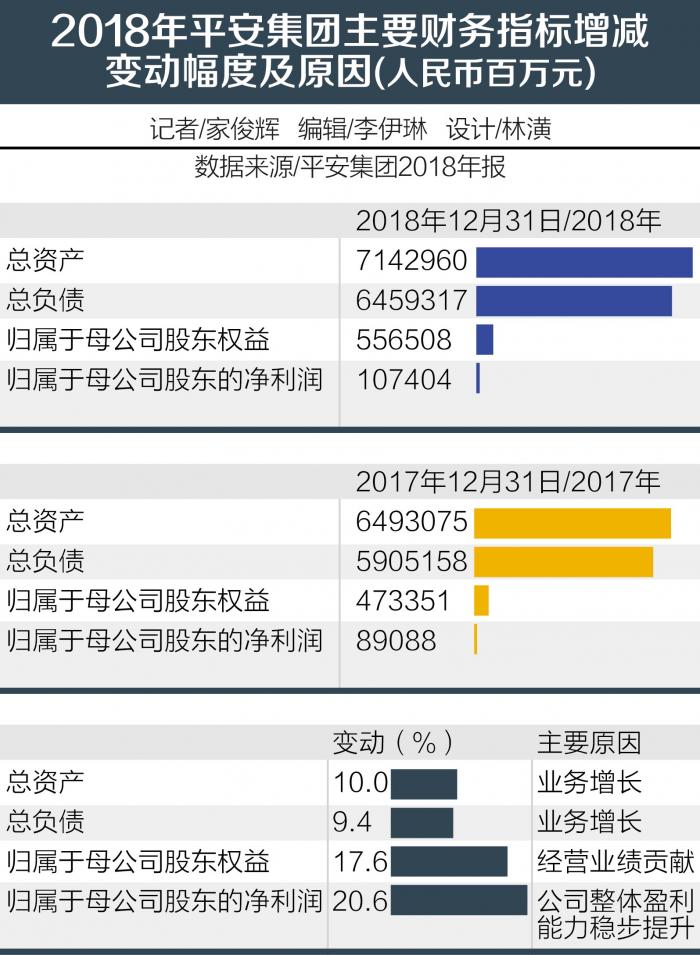

根据财报,截至2018年末,平安集团保险资金投资组合规模2.79万亿元,较年初增长14.1%。2018年,净投资收益率5.2%,总投资收益率3.7%。

观察该公司的投资组合,2018年债券投资、长期股权投资占比增加,股票投资、现金等大幅减少。其中,债券投资占比45.4%,较2017年末增加1.7个百分点;长期股权投资占比3.3%,增加0.9个百分点;股票投资占比8.3%,减少了2.8个百分点。

受到市场注意的,是其长期股权投资。“基本上不追求做第一大股东”,中国平安首席投资执行官陈德贤表示,该公司长期股权投资比例还不是很高,主要还是固定收益类资产。此外,股权投资要考虑四个方面因素。

地产股权投资法则

平安在地产领域动作频频,先后成为碧桂园、华夏幸福两大房企的第二大股东,外界称“平安是中国最大地产投资人”。

但这一说法被否认,任汇川表示,平安在地产领域的涉入,是在银保监会相关政策范围的正常的保险资金应用投资。“我们确实有些股权投资,但是平安都是一个纯粹的财务投资者。”

2018年以来,平安集团及其子公司多次大手笔增持地产公司华夏幸福。

2018年7月10日,华夏幸福公告,其控股股东华夏控股通过协议转让方式向平安资管转让约5.82亿股,转让价23.65元/股,总计137亿元。2019年2月11日,华夏幸福再次公告称,平安资管继续增持1.71亿股公司股份,转让价24.597元/股,总计42.03亿元。此次转让后,平安人寿及其一致行动人平安资管持有华夏幸福25.25%,位列第二大股东。同时,平安资管与华夏幸福有着业绩对赌协议:以华夏幸福2017年度净利润为基数,2018年度-2020年度归属于上市公司股东的净利润增长率分别不低于30%、65%、105%。

早前,平安集团2015年斥资62.95亿港元获得碧桂园9.9%股权,位列第二大股东。2018年2月6日,平安集团首次减持碧桂园340万股,每股平均价16.7813港元,套现约5705.6万港元,此后又分别减持了910万和1882万股,总计套现约4.55亿港元。

“(这是)纯财务性投资,不参与经营管理。作为保险资金配置的一部分,平安对一些优秀的房企进行的投资是纯财务性的投资,”任汇川强调称,实际上,从平安7万多亿的总资产角度看,地产相关的债权、股权及物权的资产占比不到3%。从平安总计2.8万亿保险资金的角度看,在地产方面的股权投资占比在2.2%,加债权和物权一起占比7.5%。国家允许保险公司的不动产投资比例可以到30%。

“我们根据保险资金的特点,帮助地产公司做有利于抑制房价非理性上涨的产品,比如共同开发长租公寓,养生养老公寓等。”任汇川表示,相比其他的市场投资者,保险资金有负债周期长、成本相对较低、稳定性好等特点。优质的不动产投资,符合保险资金的属性。不动产是全球保险业公认的理想的长期匹配资产之一。平安将长期保险资金与优质的不动产资产匹配,是在坚守风险底线的前提下的配置,可确保险资获得长期、稳定、健康的投资回报,实现保险资金保值、增值。房地产行业兼具价值与成长属性的特点,比较契合险资的配置需求。

缩减久期缺口

“关于股权投资,我们有些策略,基本上不追求做第一大股东。”陈德贤表示。

平安集团的投资版图中,除房地产类股权投资,还包括正在筹备IPO上市的京沪高铁,以及山西太长高速公路、长江电力、中国中药控股、众安在线等。根据财报,平安集团持有京沪高铁39.19%股权,2018年度现金红利3.05亿元。1月31日,京沪高铁注册资本从1306亿元大幅减至400亿元。

平安集团在财报中称,在国内市场长久期资产供给不足的情况下,进一步缩小资产负债久期缺口,优化资产负债匹配。同时,公司动态调整权益资产配置比例,加大长期股权投资,通过资产配置的多样化进一步分散投资组合风险,降低权益市场波动影响。

根据平安财报,截至2018年末,平安集团长期股权投资规模1548.95亿元,同比增加79.7%。

陈德贤表示,平安投资组合中,长期股权投资比例还不是很高,主要还是固定收益类资产。“股权部分用来长期配备负债,所以基本上买进来以后,都是长期持有,不会短期做很多操作。”

因此,股权投资要考虑四个方面因素。一是,寻找好的项目。如不动产投资考虑长租公寓、康养项目等能产生租金收益的项目。二是,寻找好的企业,满足分红、盈利、团队、文化等方面要求;三是,寻找好的团队,平安将调整委外策略,通过FOF等形式,委托公募、私募基金经理投资;四是,通过AI、大数据分析,提前判断经济环境的改变,逐步完善大类资产配置系统。

除股权外,平安集团对股票投资进行了大幅调整。

据港交所披露权益,2月22日,平安集团再度增持工商银行H股1702万股,每股价格5.9269港元,总计约1亿港元。经过7月以来10次增持,平安集团持有工商银行H股达11.01%。

(编辑:李伊琳)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。