12月7日早上,一则“猛料”横空出世,康宏环球(1019.HK,以下简称“康宏”)卷入廉政风暴,公司宣布停牌。

该公司副主席冯雪心于当日早晨在香港西贡住处被捕,并带回位于北角的廉署总部谈话。且位于电气道康宏金融大厦的康宏总部也遭到廉署人员的搜查,但工作人员日常工作未受影响。12月8日,康宏集团的主席王利民被捕,并带回廉署进行谈话。

至于康宏环球背后的灵魂人物,坐拥港股多只庄股的曹贵子医生(曹医生)则一直未回港,不知道未来是否有机会成为“无国界医生”。

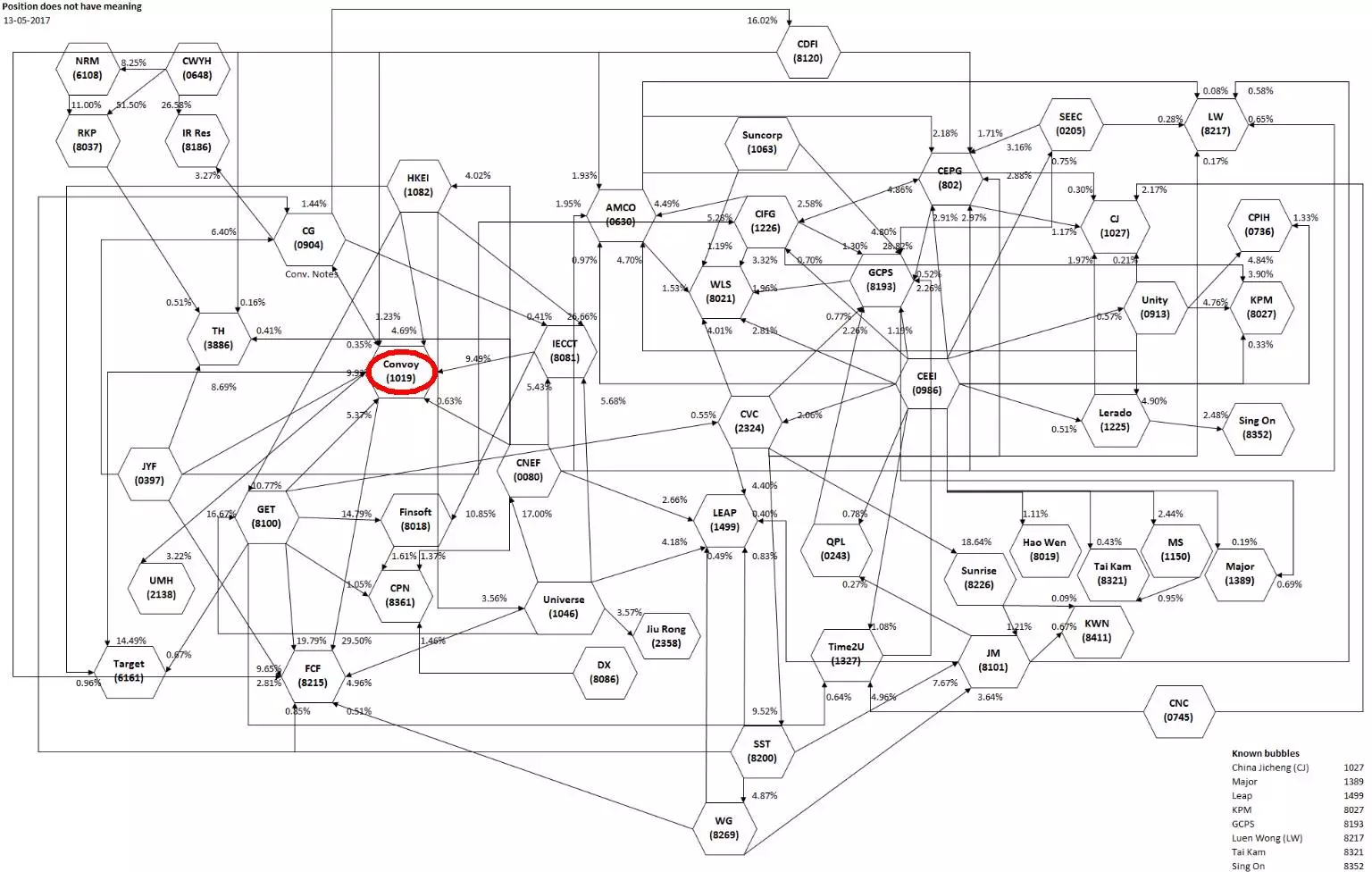

遥想今年6月27日,港股市场十多只“老千股”集体崩盘。当时,网上盛传的那张出自港股资深“打假”之王David Webb,人称“股坛长毛”,于自己的股评网站上发布的“邪恶集团”,即“不能碰的50只股票”的关系网络图。

图片来源:The Enigma Network: 50 stocks not to own;Webb-site Report;David Webb的个人网站

这50只家公司之间有着错综复杂的持股关系,还有着牵一发而动全身的连带效应,人们对老千股更是谈之色变:仿佛在一片混沌黑暗的丛林,一不小心进去了,便难以全身而退。

碰巧的是,在这50只股票之中就有近期被狙击的康宏。今天,我们就来聊聊它。

一、传奇的保险经纪商

康宏是一家保险经纪公司,曾在香港小有名气。北角电气道上,有一座以它的名字命名的建筑 —— “康宏汇”,其与同街另一头的AIA Tower(美国友邦保险大楼)遥相辉映。

它成立于1993年,主营保险经纪与强制性公积金(以下简称"MPF", Mandatory Provident Fund)经纪业务。

保险经纪的概念源于西方,他们以客户代表的形式存在,凭借自己的专业知识和技能,帮助客户分析、选择适合的保险产品,并收取咨询费用。

保险经纪这种模式,更接近于律师和税务筹划师,在西方演变为IFA(Independent Financial Advisor,独立理财顾问)。IFA通过自己专业的技能为客户提供全面的财务规划,是一项很受尊敬的职业。

有人统计,在英国,60%金融产品的销售成交是通过IFA完成的,在美国,这个比例在45%左右,在香港为20%,而在中国为零。说明对于中国内地和香港,保险经纪市场规模具有潜力,是一片几乎未被开发的蓝海。

而强积金方面,步入2000年,香港政府不再要求雇主公司承担居民养老保险管理,而将此责任交给基金公司,由基金公司推出MPF产品 —— 雇员和雇主每月缴纳一定比例的金额,待退休后作为该雇员的养老保险金。

此后,香港人的保险意识便逐渐提升,但如何选择适合的险种,特别是如何规划自己MPF中的基金投资,却让很多人绞尽脑汁。

此时,康宏便盯上这一需求,从MPF基金的选择作为切入点获取客户,并进一步向客户推荐与投资相连的保险(ILAS,Investment-Link Assurance Scheme)。

步入新世纪,康宏的两条主业务线为ILAS和MPF。其中,主营业务ILAS取得与苏黎世国际、英国友诚保险、加拿大标准人寿以及意大利忠利保险的合作,稳定了供应端。而需求端则通过不断壮大理财师队伍,形成覆盖全港的销售能力。

自2003年开始,股市开始显现起飞态势,紧接着一路高歌猛进,这期间人们热衷投资股市,自然对被甩在后头的MPF不屑一顾。

图片来源:Wind;2002年~2008年恒生指数月线走势图

而康宏的主营业务ILAS,凭借基金投资的属性而赢得客户喜爱。这段期间,康宏业绩爆发,在全港的销售团队人数增加到1,000人以上,颇具规模。到2007年,康宏的佣金净收入超过600万港元。

当然,随着2008年金融海啸的爆发,市场哀鸿遍野,普遍民众更对基金投资持观望态度。2008、2009两年,康宏的佣金净收入呈下滑趋势,但都维持在400万港元以上。销售团队人数超过1,000人,远胜同类的保险经纪公司。

数据来源:康宏理财控股有限公司上市文件

数据来源:香港PIBA与香港保险顾问联会;当时香港行销ILAS的顾问高达1,000人的公司仅此一家

二、保险经纪公司上市第一股

连续的盈利,使康宏具备了上市的条件。但是经纪公司上市,在当时绝对能称得上是创新,可以说是前所未有。

按照传统意义,客户的保费交给保险公司,就是保险公司的客户,而该公司的销售力量(保险代理人)的酬劳,实际上也得从客户缴纳的保费中产生。

但在康宏的商业模式中,客户属于康宏的客户,康宏的销售力量(理财顾问)的酬劳,却是从保险公司产生。

这种模式固然合理,但康宏的定位既不是代理,也不分销渠道,更不能算保险公司的销售团队,所以如何界定成为难点。

在对拟上市公司的业务模式、股权结构、盈利方式的审核一向严格乃至刻板的港交所看来,康宏的商业模式在当时确实算得上是“创新”。

我们可以发现,在2010年康宏上市招股文件中,“业务(Business)”部分的开篇,便详述了上面提到的业务模式,以及强调了这种模式并非对传统规矩的挑战和否定,而是有所依据、合情合理的。

图片来源:康宏上市文件

扩张是任何盈利组织的本能,康宏当然也不例外。然而,源于公司管理层的背景所限(康宏集团主席王利民曾担任保险销售员),对于扩大业务规模的方式,一直无法超越香港传统保险公司的范式,这种范式我把它称作:“类直销网络”。

例如:一个新人,进入保险公司,都是要先从销售开始做起,当业绩达到一定要求,便可以升职,之后就可以招募新人,建立自己的团队。一旦招募下线新人,便可从下线的业绩中抽取管理津贴(俗称“override”)。

随着这种模式滚动发展,最终,这个人会拥有庞大团队,而他抽取的管理津贴也会非常可观。

例如:一个新人,进入保险公司,都是要先从销售开始做起,当业绩达到一定要求,便可以升职,之后就可以招募新人,建立自己的团队。一旦招募下线新人,便可从下线的业绩中抽取管理津贴(俗称“override”)。

随着这种模式滚动发展,最终,这个人会拥有庞大团队,而他抽取的管理津贴也会非常可观。

因此,只要下线中有人产生业绩,各层“领导”都可以“不劳而获”(当然并非不劳而获,他需要对下线进行培训和激励):这就是传说中的“被动收入”。

康宏在保持独立理财顾问地位同时,引入传统保险公司发展自己销售力量的模式,从而渐渐蜕变成为一个“披上独立理财顾问外衣的传统保险公司”。

康宏虽然照抄了保险公司的“类直销网络”来提升自己的销售力量,但由于它只是一个中介,并非实际资产的管理者与产品供应者,没有自己的护城河。因而,当供给方(保险公司)和需求方(客户)都发生巨大变化时,其风险抵抗能力是很薄弱的。

就在康宏的大大小小理财顾问团队拼命地招纳新人、发展下线、疯狂推销ILAS产品的时候,内地赴港投保热潮渐起,康宏在与保险公司和其它经纪公司的竞争中折戟沉沙。

三、腹背受敌的窘境

自2008年以后,内地人赴港投保逐渐升温,到2015和2016两年达到顶峰。

香港保险业向来较为开放,不拒绝来自世界上任何地方的投保者。加上中国的保险监管当局对国人境外投保无明文限制。这就形成了一个巨大的法律空白,即对于中国大陆居民赴港投资保险,两边都没有说“不”。

既然没有否定,那就是可行。在香港保险代理人的引导和积极推动下,内地人赴港投保,蔚然成风。

虽然,第一例内地人赴港投保的案例已无从查找,但娟娟细水终于在2015年和2016年形成浩浩洪流。2015年,全年内地人赴港投保保费高达316亿港元,而2016年更是高达726亿港元!

那几年我在香港,只要往尖沙咀海港城、铜锣湾礼顿道走一圈,处处都是内地人在保险销售的带领下前往保险公司投保的场景,而英国保诚(2378.HK)、友邦保险(1299.HK)等主要保险公司的验证大厅,有时几乎是从早晨排队到晚上。盛况之下,保险代理员、经纪公司都赚钱盆满钵满。

图片来源:香港保监局(原香港保险业监理处)统计数据

在大陆人赴港投保这一波大潮中,需求主要瞄准三个险种:重疾、储蓄、万用寿险。因为他们分别解决中国人的三个风险点:健康、养老、本币贬值。

我们可以看到,这三种产品都是源于稳定和保值的需求,并非投资以及增值的需求。因而,在这波大潮中,ILAS从备受港人追捧的投资新星,转变成被冷落的边缘品种。

香港保险分销渠道有三种:保险公司、银行、经纪公司。银行鉴于展业地点所限,在推动内地人赴港投保中贡献不大,而保险公司与经纪公司则是主要的推手,其中经纪公司更具有优势。分别有以下几点:

第一,经纪公司可以获得更高的佣金,因而在发展内地分销渠道上占据优势;

第二,经纪公司可以取得多家保险公司的产品供应,因而其产品品种较为齐全;

第三,可以通过其它增值服务为客户创造价值,如体检、就医、投资等。

康宏作为一家经纪公司,自然具备上述优势,然而当香港的三大保险销售渠道为了争抢客户打价格战到白热化程度的时候,康宏曾引以为傲的销售团队体系—— “类直销网络” , 却成为了它的短板。原因是:

(1)活跃在销售一线的是底层销售人士,然而他们的佣金水平最低,无法打赢与其它经纪公司或保险公司的价格战;

(2)由于ILAS不受追捧,康宏必须开拓新的产品线 —— 人寿产品。然而,新开展的业务必然无法获得较高的佣金条件,因而价格战中易于落入被动。

由于价格战不具备优势,因此康宏采取了在内地开设分公司的模式,名义上在内地开展业务,实际是挂羊头卖狗肉,把客户引到香港投保。对于销售体系,康宏此时依然墨守着它一贯以来的“类直销网络”的形式。

几个回合下来,在内地赴港投保的大潮中,康宏开设了大量的内地分公司,价格战又不占上风;后来中国政府对境外投保监管趋严后,这些更成为了康宏沉重的负担。

另外,更要命的是指引十五(GN15)从2015年1月1日起生效,从产品设计、信息披露、销售行为、佣金披露和售后监控等各个环节着手,细致而切实地保障投连险客户的利益。

而当中限制投资相连保险计划垫支佣金,亦限制整付保费产品的首笔佣金金额,要求部分佣金需于稍后年度支付。

简单来说,之前你成功销售一份100万的投连险,首笔佣金能高达40%,但现在这40%可能分多年给你支付,站于现金流的角度来看,销售投连险的吸引力大减。因此,在监管越来越严谨及保险公司大抢人才的竞争下,以销售投连险为主的康宏大量流失销售人员。

在香港保险鼎盛的2015年,康宏业绩却开始净亏损,到了2016年、2017年亏损持续加重。

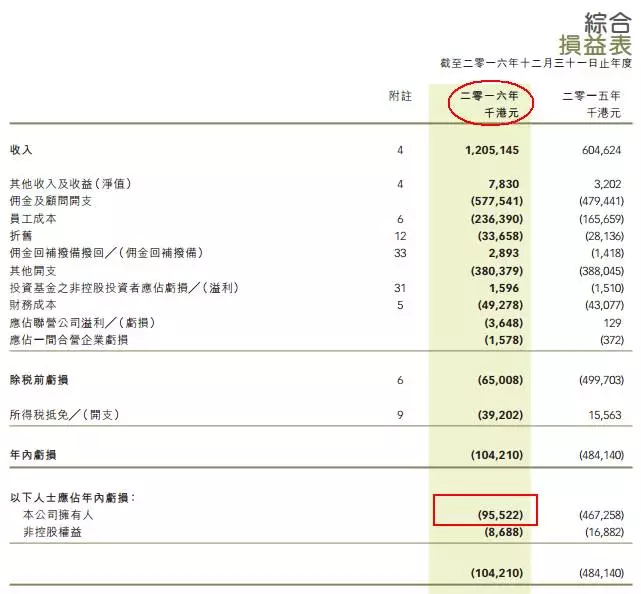

数据来源:康宏环球2015年报

数据来源:康宏环球2016年报

注:2016年报的篇首“财务摘要”栏中已不敢披露亏损情况,故只得到损益表中寻找相关项目。

2017年,仅仅半年就亏了1.4个亿。

数据来源:康宏环球2017中期报

2014年8月,时名康宏理财控股的1019号股票,更名为“康宏金融控股”,简称“康宏控股”(1019.HK)。2016年8月,继续更名为“康宏环球控股”,简称“康宏环球”。

连续亏损与更名,醒目的投资者应该有所警觉。自2015年,许多理财顾问整个团队离开康宏,寻求更好地发展平台。

而与此同时,康宏在资本市场上动作越来越多。先是加入康健国际医疗(3886.HK)曹贵子的阵营,后又抛下主营业务不管,开始走上了“财技”这条不归路。

四、走上财技不归路

公司主席王利民自2013年引入康健国际医疗(3886.HK)作为股东,后者不断增持康宏的股份,到2014年,持股比例超过25%。

(1)2015年2月9日供股,一供三,供股价0.25港元,折让71.26%,集资约5亿元;

(2)2015年6月5日配股,配股价0.53港元,配售52.83亿股,集资28亿港元;

(3)2015年7月10日,再度配股,每股0.53港元,集资17亿港元,台湾蔡氏(富邦金控)成为最大股东。

(4)2015年8月28日,康宏修改与蔡氏的配股协议。蔡明兴及蔡氏家族向康宏认购最多44.8亿股以集资15.68亿元,每股作价0.35元。

(5)康宏向不少于6名承配人配发最多4.92亿股,以集资1.72亿元,每股作价0.35元;再根据经修订特别授权配售协议,向不少于6名第三方配发75.08亿股,以集资26.28亿元。这一系列配售使康宏继续集资共43.68亿元。

随着这一系列动作,王利民加入以曹贵子为核心的炒壳大队。于是,我们看到康宏的主营业务保险经纪业务连年亏损,销售人员整个team、整个team的离开,而康宏的股价,舞高弄低,供股配股频出,大股东易手频繁。

下图中蓝色方框是康宏国际于2015年4月的K线图。月股价振幅为444%,而成交量激增。此前与此后的成交量相比,几乎是忽略不计。此后,成交量忽大忽小、股价则是一路走低。

图片来源:wind

2017年,康宏的管理层频繁换人,大股东频繁易手。

3月,任命康健医疗(3886.HK)董事长曹贵子为执行董事,5月,曹医生疯狂抛售康宏的股份。而7月之后,David Webb披露“50只不能碰股票”,康宏更是遭到减持狂潮。

香港教育国际(1082.HK)、中绿(0904.HK)、互娱中国(8081.HK)、君阳金融(0397.HK)等公司纷纷减持,这些同时处于David Webb“不能碰的50只股票”的公司,都不遗余力地想与康宏撇清关系。

近来又爆出康宏涉嫌10亿港元的财务造假,即先批出这10亿元的贷款,然后将它认定为坏账,发布后公司股价必然大跌,庄家便趁机吸纳,然后向上炒高股价,再套现获利。而这10亿元的贷款,市场的猜测是很大机会被管理层挪用中饱私囊了。

图片来源:香港01新闻

直到上周五,王利民被捕。尽管事情还在发展,但我们可以说,康宏作为一家保险经纪的上市公司的故事,至此,已经划上了句号。

五、康宏的教训

财技股,也称老千股,主要指那些不通过企业经营管理来创造价值,反而靠炒作股价,配合供股、配股等财技手段,将小股东手中的钱像变戏法一样变到大股东手中的鬼魅伎俩。

财技股是港股市场特有的品种。对于那些已经连年亏损无法运营,甚至沦为空壳的皮包公司,玩弄财技的确可以赚快钱,远比好好经营公司省力得多。

回看康宏从创立到上市,再到亏损后沦为财技股,直到最近的高管被捕,这一路的起落的确令人惋惜。

有人统计香港的保险经纪公司的存活时长,大多不能超过两年。而康宏这种已经屹立20年,并且成功做到上市的公司,实属难得。然而,它存在的模式注定了它的失败。

康宏的失败,是以下两个底层趋势作用的必然结果:

第一,互联网革命

互联网革命在本世纪第二个十年,开始影响每个中国人。从网上购物、移动支付,到手机银行、移动炒股……一切都可以在电脑或手机上完成。流程透明化、销售去中介化、投保和理赔一键化,都在深刻地改变着这个一向要靠保险代理员“跑客户”来完成销售的保险业的传统业态。

虽然,“保险代理人”这个角色在未来相当长的一段时间不会消失,但其存在形式,比如招聘、培训、展业等,都会在科技的冲击下发生巨大的改变。例如:保险公司招聘销售员,可以依靠大数据支持来判定面试者是否合适,而不必采用传统的“海量招募、自然淘汰”的低效方式。

在新的技术与业态革命面前,康宏的中介人地位以及依靠传统保险公司“类直销网络”的业务模式,遭到淘汰。

第二,内地与香港保险互通

此举现在尚处于萌芽或地下试验阶段,但未来一定会像沪港通、深港通、债券通、基金互认一样,一步步地落地:这是大势所趋。

而中国内地的市场,是一个已高度互联网化的市场,也就是说一旦互通开启,具有互联网优势的掌握客户资源的平台,会火速抢占到市场。没有人会等你按照老套路,把一切工作铺垫完毕才开始。

通过互联网平台,需求方与供给方迅速建立联系,完成交易。在这个交易大场景中,保险公司传统的“类直销网络”模式、康宏的模式会迷失。

因此,康宏就算不沦为老千股,模式也难以为继。

现在,内地机构都在纷纷布局香港保险业,而香港有远见的保险公司,也在与内地互联网巨头(BAT)寻求合作。香港保险的未来不可限量。

近来,不少科技股的上市,如众安保险(6060.HK)、阅文集团(0772.HK)等,表明香港市场开始认可并鼓励科技公司的发展。而香港证监会打击老千股的动作,也随着近期勒令第一信用(8125.HK)停牌,联合廉署逮捕康宏高管等具体事件而进入实践阶段。

这让我们清晰看到香港保险的未来,以及港股的未来:与大陆深度整合,拥抱科技革命带来的变革,走在时代的前列。

行文至此,正文已完。如果还有些余韵,那便是对2015和2016年香港保险“大时代”的纪念,此时已结束了的一个旧时代。

新的时代会更好!返回搜狐,查看更多

责任编辑: